I Mobili Italiani Arredano gli Stati dell'EX UNIONE SOVIETICA

I mobili di produzione italiana sono famosi in tutto il mondo, e la Russia e gli stati della CSI non fanno eccezione. L’Italia è tra i principali produttori di mobili europei insieme a Germania e Polonia ed è, da molti anni, un importante fornitore per il mercato interno di quei Paesi, famosa per il design sofisticato e per l’impiego di materiali di alta qualità. Le analisi sulle importazioni di mobili nell’area post sovietica mostrano come la locale clientela, dagli interior designers ai consumatori più esigenti, non veda un’alternativa ai marchi italiani di qualità.

I mobili importati negli stati della CSI possono essere suddivisi in tre segmenti:

1) Mobili costosi e di alta qualità, importati principalmente da Italia e Germania, che occupano un mercato di nicchia.

2) Mobili del segmento di prezzo medio, forniti principalmente da Cina, Turchia, Polonia, Romania e altri paesi dell’Europa orientale.

3) Mobili di classe economica - fabbricati o forniti localmente da altri paesi della CSI (il principale esportatore è la Bielorussia) - con prezzi bassi dovuti a manodopera più economica, sostegno statale, ubicazione della produzione in zone economiche libere da dazi.

Negli ultimi dieci anni l’industria del mobile nei Paesi CSI ha compiuto passi da gigante verso il miglioramento. Oltre la metà delle imprese ha acquistato materiali, infissi e accessori importati e ha investito nella formazione tecnica del personale. Tuttavia, i produttori domestici possono sostituire i mobili dei segmenti di mercato medio-bassi, mentre non riescono a competere in qualità e design, su quelli di alta gamma, dove il paese leader è l’Italia. L’importazione di mobili esclusivi e originali Made in Italy e da altri Paesi dell’Europa occidentale è stato relativamente stabile in termini nominali, mentre sui prodotti di minore qualità si vedono gli effetti delle politiche di import substitution incoraggiate dai governi locali di quei Paesi. Di conseguenza, la quota di mobili importati varia notevolmente a seconda del segmento di mercato.

La produzione italiana ed europea è soggetta alla competizione delle imprese cinesi; ad esempio gli arredamenti da ufficio vengono commercializzati attivamente e con successo a prezzi dimezzati rispetto ai prodotti di marca. Tuttavia, i mobili importati dalla Cina e dal resto dell’Europa dell’Est sono a loro volta sempre più soggetti alla competizione da parte dei produttori locali.

Tavola 1.

Interscambio commerciale in valore per area e paese del prodotto:

Gruppi Ateco 2007 “CM310″ (Mobili) - Gennaio-Dicembre 2019

Negli ultimi anni l’aumento della domanda di arredamenti negli stati post-sovietici è stato generalmente stimolato dall’aumento della costruzione di alloggi. Per il segmento premium hanno contribuito un graduale aumento delle preferenze per uno stile di vita lussuoso e soprattutto la costruzione di hotel di lusso, ville private e cottage houses da parte di individui facoltosi. Nelle capitali e in altre grandi città dei Paesi CSI sono stati costruiti molti centri commerciali, locali di intrattenimento di alto livello, bar, ristoranti pizzerie, hotel di lusso e negozi, compresi quelli di fascia alta e medio-alta.

Riportiamo sinteticamente sotto le principali caratteristiche dei mercati del mobile nei principali paesi CSI.

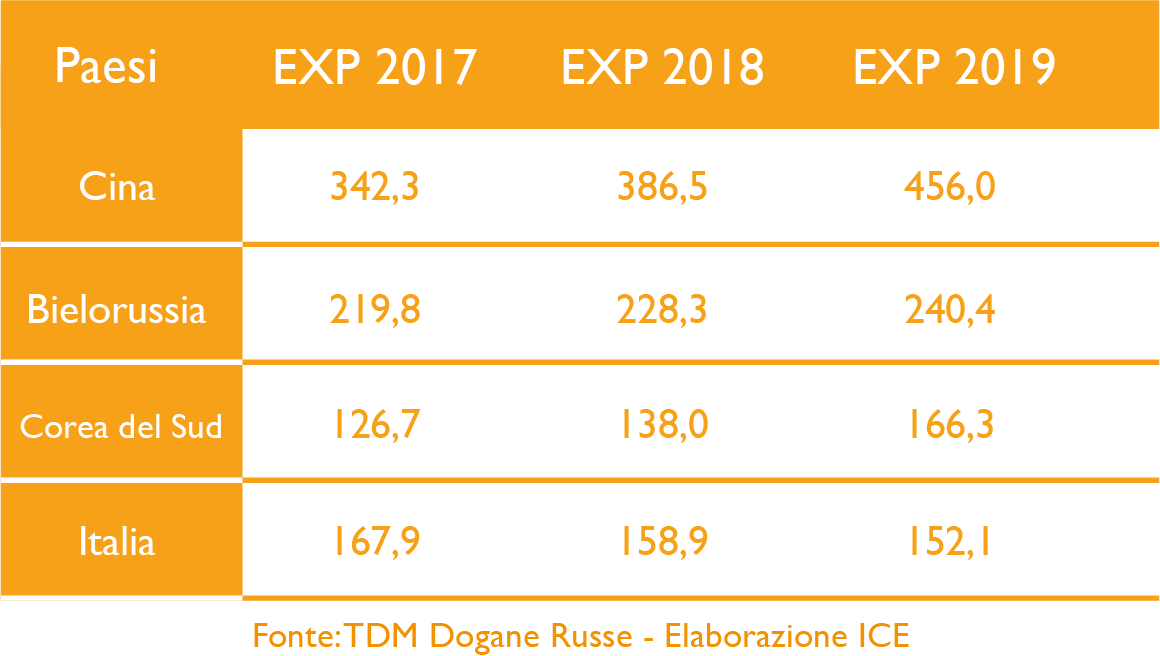

RUSSIA: Secondo l’ICE, nel 2019 l’Italia è stata il quarto esportatore di mobili (con 152.1 milioni di euro e l’8.3% del mercato), dopo la Cina (456 milioni), la Bielorussia (240.4 milioni) e la Corea del Sud (166 milioni). Occorre specificare che i mobili bielorussi, cinesi e coreani si collocano in segmenti di mercato di qualità inferiore rispetto ai prodotti made in Italy.

Tavola 2.

Prodotti: Esportazione verso Russia

Arredamento (Codici Doganali 9401, 9402, 9403, 9404)

Anno 2017 - 2019 - Gennaio-Dicembre (Valore: millioni di Euro)

Nel Paese convivono diversi gusti in termini di stile, materiali e forme. La benestante ed esigente clientela di Mosca e San Pietroburgo è molto attenta al rapporto qualità/prezzo e conosce le ultime tendenze del design. Tuttavia, il resto della Russia può preferire soluzioni diverse: nella regione del Caucaso, a causa dell’influenza storica islamica, le preferenze sono maggiormente rivolte verso un arredamento dorato e lussuoso; nel nord della Russia si preferiscono mobili in legno, a causa del legame tradizionale con questo materiale. Le generazioni più anziane della Russia tradizionale preferiscono uno stile classico. Si stima che negli ultimi anni circa il 36% della popolazione abbia preferito lo stile minimalista e hi-tech, il 26% lo stile “classico” (impero, barocco, stile veneziano), il 13% l’eco-stile e lo stile country e Provenza, il 12% l’eclettismo (stili di miscelazione), il 9% il vintage (compresi i mobili sovietici) e il 4% lo stile esotico (loft, pop art, ecc.), che sta crescendo rapidamente. Circa il 50% delle cucine moderne sono bianche, tuttavia nel segmento classico viene utilizzata una percentuale molto elevata di colore marrone scuro o in legno. I punti di forza dell’export italiano nel mercato russo sono i mobili da cucina e da camera da letto, le cui quote di mercato sono circa la metà e un terzo del totale, rispettivamente.

Vale la pena sottolineare che nel settore degli appalti pubblici, per motivi di promozione dei prodotti domestici, il governo russo ha proibito alle istituzioni statali di acquistare mobili di provenienza estera (tranne da Paesi dell’Unione Economica Euroasiatica). Tuttavia, nel maggio 2020 è stato dichiarato che oltre il 70% delle aziende produttrici di mobili in Russia potrebbe fallire entro due mesi a causa del periodo di inattività forzata durante i giorni del blocco, della mancanza di sostegno statale e dei mancati pagamenti.

UCRAINA: I consumatori ucraini si orientano prevalentemente sui prodotti domestici (le importazioni sono circa il 15%). In Ucraina operano più di 8 mila produttori nei segmenti di mercato medio-bassi. I mobili sono importati solo in assenza di una simile produzione locale. In particolare, si importano categorie merceologiche quali gli scaffali, i tavolini in metallo, i tavoli in vetro, i tavoli scorrevoli in MDF e le sedie in plastica di design. La quota del Made in Italy in alcune categorie di mobili, ad esempio le cucine, è molto superiore alla media del settore. I prodotti italiani raggiungono fino al 50% dei mobili europei venduti nel mercato ucraino, seguiti dal 15-20% polacco, dal 10-15% tedesco e dalla rimanente parte fabbricati in Belgio, Francia, Spagna e Repubblica Ceca. Considerando il segmento di mercato in cui è posizionato il mobile italiano, ovvero quello alto e molto alto, è importante sottolineare che anche con un ridimensionamento dei numeri, i prodotti italiani rimangono un punto di riferimento per i clienti più esigenti, confermando l’Italia come un importante fornitore di prodotti di fascia alta.

KAZAKISTAN: Il boom edilizio in Kazakistan, tuttora in corso, ha creato enormi possibilità per le aziende italiane nel settore dell’arredamento. Le aziende italiane hanno ricoperto e continuano a svolgere ruoli di prim’ordine in importanti progetti di costruzione come Hotel Ritz Carlton, St. Regis Hotel, Abu Dhabi Plaza, Talan Towers, Nazarbayev Centre, Expo 2017. Mobili da soggiorno, set da cucina, mobili per la camera da letto, mobili imbottiti in pelle (per la casa e l’ufficio), nonché mobili da bagno esclusivi e accessori per la casa costituiscono la parte principale delle vendite italiane. Vale la pena ricordare che i mobili italiani sono molto apprezzati non solo nel settore residenziale ma anche nel settore contract. Anche in Kazakistan i maggiori concorrenti dell’Italia sul mercato dei mobili sono Cina e Turchia che però esportano prodotti di qualità inferiore destinati a un target con minore potere d’acquisto rispetto a quello italiano.

AZERBAIGIAN: Un altro mercato in espansione è l’Azerbaigian, dove la filiera del mobile in legno è tra le principali esportazioni italiane. È ancora un piccolo mercato rispetto alla Russia ma ci sono alcuni grandi progetti, soprattutto nel settore residenziale, per i quali i prodotti italiani sono i più adatti. Il settore delle costruzioni è il secondo settore dell’economia nazionale dopo petrolio e gas. Anche alla luce degli enormi piani infrastrutturali governativi di edifici di pregio, tra cui Baku White City e Port Baku, il settore dell’arredamento ha offerto ampie opportunità alle aziende italiane del settore. Le nuove costruzioni offrono opportunità redditizie nel settore dell’edilizia e dell’arredamento di mobili di prestigio, sia residenziali, alberghieri che d’ufficio. Il principale esportatore di mobili in Azerbaigian è la Turchia, seguita dall’Italia.

UZBEKISTAN: L’Uzbekistan sta attraversando una fase di trasformazione economica, diversificazione e modernizzazione, con importanti investimenti sia nel settore pubblico sia in quello privato. Il settore dell’arredamento è poco esplorato ma in grande crescita e può essere considerato tra i più promettenti per il possibile acquisto del made in Italy da parte dei distributori locali. I potenziali acquirenti appartengono alla fascia medio-alta della popolazione uzbeka, interessata principalmente a mobili di alto livello in stile classico e moderno. Accanto allo stile italiano, gli uzbeki apprezzano anche l’arredamento in stile etnico, che è vicino ai gusti locali e che le aziende italiane producono già per i mercati kazaki, kirghisi e turchi.

CANALI DI DISTRIBUZIONE

I principali canali di vendita negli stati della CSI sono i centri commerciali multimarca, i negozi monomarca e i piccoli rivenditori indipendenti. Questi ultimi hanno un’importanza primaria soprattutto in Kazakistan, Azerbaigian e Uzbekistan poiché i grandi rivenditori del mercato del mobile non sono ancora comuni. Negozi specializzati, boutique di mobili e showroom si trovano nelle capitali e nelle altre città più importanti con esposizioni di mobili di alta gamma provenienti esclusivamente dall’Italia, che spesso vendono articoli importati solo su ordinazione. I grandi magazzini si trovano principalmente nelle grandi città della Russia e dell’Ucraina, dove convivono con altre forme di distribuzione. Le aziende che lavorano nei segmenti lusso e premium spesso costituiscono direttamente delle società in loco per sviluppare il proprio portafoglio e supportare il marchio. Oltre ai tradizionali metodi di distribuzione, lo shopping online sta diventando sempre più popolare in Russia. Uno dei motivi principali per la crescita di questo canale è la possibilità di scegliere tra diversi marchi di tutto il mondo confrontando facilmente i prodotti.

Vi è una grande tendenza a sviluppare nuove forme di cooperazione per l’importazione dei mobili di fascia alta indirizzati alla clientela più ricca, che si affida ad architetti, designer e decoratori d’interni italiani per l’intero progetto di arredamento dei loro appartamenti e ville. La mediazione dello studio di Interior Design e/o architettura è molto diffusa per i mobili di fascia alta, con acquisti diretti dai produttori. Questi ultimi collaborano anche con i costruttori immobiliari, per offrire soluzioni chiavi in mano per appartamenti in edifici di nuova costruzione. Infine, un certo numero di iniziative di export mirano a creare un centro di produzione in loco, ma mantenendo la progettazione in Italia: ad esempio, nella Zona Economica Speciale di Stupino Quadrat in Russia sono stati realizzati diversi progetti di mobili e arredi, sotto la guida di “Vivere Con l’Italia”.

È importante, infine, partecipare alle fiere internazionali di quei Paesi, visitate da importatori, rivenditori, distributori, architetti e designers. La fiera internazionale “Salone del Mobile Milano Mosca”, organizzata ogni anno da Federlegno-Arredo Eventi è importante non solo per il mercato russo, ma anche per quelli del resto dei paesi CSI. Si segnalano inoltre “Interior Mebel” e “KIFF” in Ucraina, la “Caspian International Furniture, Interiors and Design Exhibition” in Azerbaigian, la “Furniture, Interior Woodworking 2020” in Kazakistan e la “MebelExpo Uzbekistan 2020/Furniture & Production Technologies, Interior & Design” in Uzbekistan.

SUGGERIMENTI PER GLI ESPORTATORI

Nella situazione attuale le conseguenze dell’epidemia di COVID-19 sulle economie di tutti Paesi, insieme con la cessazione delle vendite, l’instabilità delle valute locali, l’inflazione e il crollo del prezzo del petrolio rallenta le importazioni e potrebbe causare notevoli perdite anche al settore del mobile. Tuttavia, nell’importazione di mobili e arredi, il tasso di cambio può influenzare soprattutto i prodotti del segmento di prezzo medio per i quali i consumatori possono infatti preferire prodotti locali. Il segmento premium, con ogni probabilità, sarà meno intaccato dalla crisi. Gravi danni sono stati anche causati dalla cancellazione di importanti eventi tematici nel settore, che tradizionalmente hanno riunito migliaia di produttori, designer, rivenditori e importatori. È difficile in questa fase fare previsioni puntuali in merito all’impatto che sta avendo e che ancora di più potrà avere in futuro la pandemia in atto. Potrebbero persino esserci inaspettate sorprese in positivo: il gruppo IKEA ha recentemente annunciato un picco di vendite, collegandolo a una domanda indotta dalla volontà di molti consumatori di apportare dei miglioramenti alle proprie abitazioni dopo il periodo di lockdown.

Il successo su questi mercati può dipendere da molti fattori, tra cui il rapporto qualità/prezzo, i servizi da offrire ai clienti, l’originalità del design e la mancanza di competitors simili tra quelli già presenti sul mercato. Un motivo di ulteriore crescita per l’arredamento italiano è la crescente preferenza dei clienti verso stili contemporanei, che stanno rapidamente sostituendo l’inclinazione precedente verso modelli pomposi e vecchio stile che ricordano i simboli della classe benestante durante l’era sovietica. Tuttavia, le opportunità nel segmento di prezzo medio sono piuttosto limitate a causa dell’elevata concorrenza e dal fatto che i mobili in stile moderno vengono rapidamente copiati dai produttori cinesi e turchi. La crisi degli ultimi anni ha anche incentivato i produttori locali a ottimizzare la produzione e applicare pratiche aziendali acquisite dai mercati occidentali, quali l’ottimizzazione del processo di produzione e i programmi di fidelizzazione della clientela e di miglioramento del marchio. Pertanto, per i produttori che sono disposti a esportare in questi mercati, l’unico modo per fronteggiare la concorrenza è aggiornare costantemente le proprie collezioni portando creatività e puntando sulla originalità dei prodotti e sulle nuove tendenze di design. Infatti, i produttori europei di mobili e accessori nel segmento premium continuano ad avere la loro nicchia in questi mercati poiché, le loro soluzioni sono di maggior successo per i progetti di edifici di pregio di nuova costruzione.

Infine, si deve tenere in mente che una delle principali sfide che pone l’ingresso in questa area geografica deriva dal fatto che, non sono disponibili dati affidabili sull’effettivo reddito della popolazione e su altre variabili importanti a una precisa segmentazione di mercato. I dati ISTAT divergono inoltre notevolmente dai dati ufficiali nazionali. I cittadini più facoltosi all’interno dell’ex Unione Sovietica sono particolarmente restii a rivelare formalmente la loro effettiva ricchezza; allo stesso tempo, essi sentono la forte esigenza di essere associati pubblicamente alla classe benestante e spendono considerevoli risorse per prodotti lussuosi che possono collegarli direttamente all’élite locale. Le difficoltà relative alla mancanza di dati socioeconomici affidabili, rendono particolarmente utile il ricorso a specialisti dell’export in quest’area che, grazie a una conoscenza approfondita dei mercati, possono fornire alle aziende preziose informazioni su abitudini di spesa, preferenze dei consumatori e distributori affidabili.

Vuoi approfondire le opportunità che la Russia e i Paesi CSI offrono alla tua impresa? Compila il form su questa pagina ed entra in contatto con uno dei nostri esperti.

Fonte: a cura di Exportiamo, di Narmin Rahimova, redazione@exportiamo.it

© RIPRODUZIONE RISERVATA